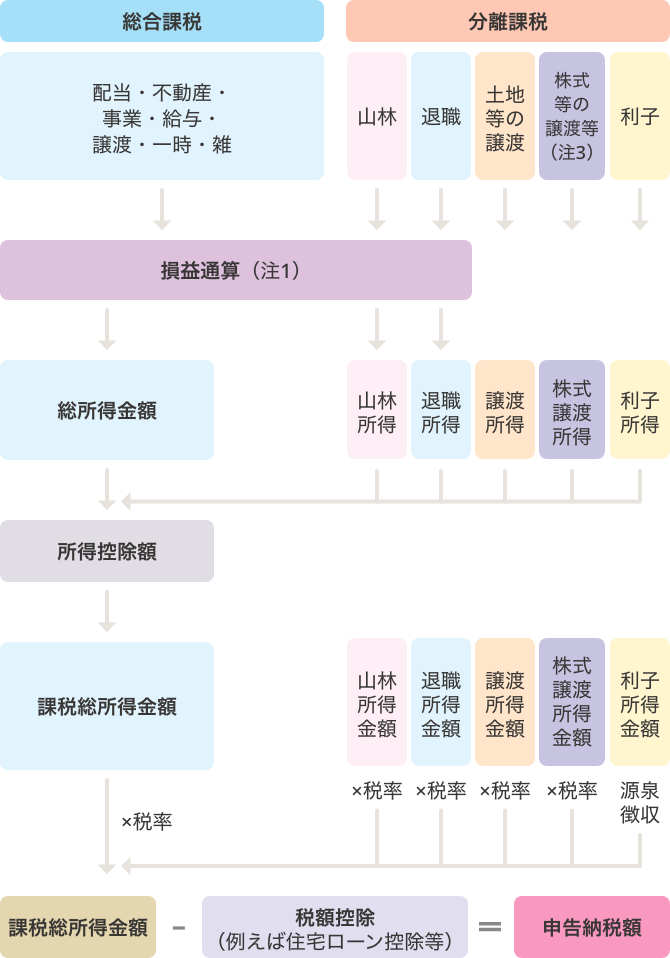

所得税の計算方法

※令和2年4月1日現在の法令によっています。

1.税金のかからない範囲

- 基礎控除額・・・48万円

-

- 給与所得だけの場合・・

- 103万円(基礎控除48万円+給与所得控除55万円)

-

- 公的年金だけの場合・・

- (年齢65歳未満)108万円(基礎控除48万円+公的年金等控除額 60万円)

- (年齢65歳以上)158万円(基礎控除48万円+公的年金等控除額110万円)

2.税額計算の仕方

(注1)

総合課税の不動産所得・事業所得・譲渡所得及び分離課税の山林所得の損失は、他の所得から控除(損益通算)することができます。

ただし、不動産所得及び譲渡所得の一部の損失については、損益通算できません。(注2)

土地建物などの譲渡については、原則損益通算ができませんが、居住用不動産の譲渡損失については、一定の要件を満たすことにより損益通算や繰越控除をすることができます。

(注3)

上場株式等の配当及び利子を含む。

上場株式の配当については、一定の要件を満たすことにより総合課税、申告不要制度も選択できます。

3.医療費控除

自分及び自分と生計を一にする親族のために医療費を支払った場合には、医療費控除を受けることができます。

対象となる金額は、その年中に支払った医療費の合計額から保険金等で補てんされた金額及び10万円( 所得が200万円以下の場合は所得の5%)を控除した金額となり、限度額は200万円となります。

さらに平成29年から令和3年支払分まで、医療費控除の特例として、セルフメディケーション税制が創設されました。

これは特定一般用医薬品購入費を支払い、その年中に一定の健康診断や予防接種を行っている場合に、通常の医療費控除との選択により所得控除が受けられるものです。

対象となる金額は支払額のうち1万2千円を超える部分で、限度額は8万8千円になります。

より詳しくお知りになりたい方は

こちら

4.ふるさと納税

自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります)。

控除を受けるためには

(1)原則、ふるさと納税を行った翌年に確定申告を行う必要があります。

(2)ただし、確定申告の不要な給与所得者等は、ふるさと納税先の自治体数が5団体以内である場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」が利用できます。

なお、令和元年6月1日以後に支出された寄附金については、総務大臣が指定したもののみ対象となります。

より詳しくお知りになりたい方は

こちら

5.例題

例題1

A社からの給料年額400万円(源泉徴収税額79,000円、社会保険料の控除額280,000円、生命保険料控除額40,000円)

B社から給料年額120万円(源泉徴収税額42,000円)

扶養親族は17歳の高校生1人と14歳の中学生1人がいた場合の所得税の計算

Ⅰ 所得金額の計算

| 1 給与収入の額 | ・・・ | 5,200,000円(400万円+120万円) |

|---|---|---|

| 2 給与所得控除 | ・・・ | 1,480,000円 |

| 3 給与所得金額 | ・・・ | 3,720,000円(1-2)(所得税法別表第五より) |

Ⅱ 控除額の計算

| 1 社会保険料控除額(等) | ・・・ | 280,000円 |

|---|---|---|

| 2 生命保険料控除額 | ・・・ | 40,000円 |

| 3 扶養控除額 | ・・・ | 380,000円(一般扶養親族のうち年齢16歳以上の者1人につき38万円) |

| 4 基礎控除額 | ・・・ | 480,000円 |

| 合計 | ・・・ | 1,180,000円 |

Ⅲ 課税所得金額の計算

| 給与所得金額 | 控除額 | |||

|---|---|---|---|---|

| 3,720,000円 | ー | 1,180,000円 | = | 2,540,000円 |

Ⅳ 年税額

2,540,000円×10%-97,500円=156,500円 … ①(所得税)

156,500円×2.1%=3,286円 … ②(復興特別所得税)

①+②=159,786円

Ⅴ 源泉徴収された金額

79,000円+42,000円=121,000円(A社とB社の源泉税額の合計)

Ⅵ 差引納税額

159,786円-121,000円=38,700円

■ 所得税額の速算表

求める税額=(A)×(B)−(C)

| 課税所得(A) | 税率(B) | 控除額(C) |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 97,500円 |

| 330万円超695万円以下 | 20% | 427,500円 |

| 695万円超900万円以下 | 23% | 636,000円 |

| 900万円超1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

復興特別所得税(平成25年分から令和19年分まで)

| 区分 | 課税額 |

|---|---|

|

(1)永住者→全ての所得に対する所得税の額

(2)非永住者→国内源泉所得及び国外源泉所得のうち国内払のもの又は国内に送金されたものに対する所得税額 (3)非居住者→国内源泉所得に対する所得税額 |

〔各年分の基準所得税額〕×2.1% |

例題2

76歳の男性。令和2年中の厚生年金の金額は2,560,000円、年金から天引きされている金額は介護保険料5万円、後期高齢者医療保険料16万円、源泉所得税2万円です。

年金以外に他の所得はありません。また自分で納付した国民健康保険料が28万円あり、74歳の妻がいます(扶養親族になっています)。

Ⅰ 所得金額の計算

| 1 年金収入の額 | ・・・ | 2,560,000円 |

|---|---|---|

| 2 公的年金等の控除額 | ・・・ | 1,100,000円(控除額の表より) |

| 3 雑所得の金額(年金所得) | ・・・ | 1,460,000円(1-2) |

■ 公的年金等に係る雑所得の金額 (令和2年分以後)

公的年金等に係る雑所得の金額は、下記の表により算出します。

公的年金等に係る雑所得の金額=(a)×(b)-(c)

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下 | |||

|---|---|---|---|

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 65歳未満 | (公的年金等の収入金額の合計額が600,000円までの場合は所得金額はゼロとなります。) | ||

| 600,001円から1,299,999円まで | 収入金額×100% | 600,000円 | |

| 1,300,000円から4,099,999円まで | 収入金額×75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 収入金額×85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 収入金額×95% | 1,455,000円 | |

| 10,000,000円以上 | 収入金額×100% | 1,955,000円 | |

| 65歳以上 | (公的年金等の収入金額の合計額が1,100,000円までの場合は、所得金額はゼロとなります。) | ||

| 1,100,001円から3,299,999円まで | 収入金額×100% | 1,100,000円 | |

| 3,300,000円から4,099,999円まで | 収入金額×75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 収入金額×85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 収入金額×95% | 1,455,000円 | |

| 10,000,000円以上 | 収入金額×100% | 1,955,000円 | |

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超2,000万円以下 | |||

|---|---|---|---|

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 65歳未満 | (公的年金等の収入金額の合計額が500,000円までの場合は所得金額はゼロとなります。) | ||

| 500,001円から1,299,999円まで | 収入金額×100% | 500,000円 | |

| 1,300,000円から4,099,999円まで | 収入金額×75% | 175,000円 | |

| 4,100,000円から7,699,999円まで | 収入金額×85% | 585,000円 | |

| 7,700,000円から9,999,999円まで | 収入金額×95% | 1,355,000円 | |

| 10,000,000円以上 | 収入金額×100% | 1,855,000円 | |

| 65歳以上 | (公的年金等の収入金額の合計額が1,000,000円までの場合は、所得金額はゼロとなります。) | ||

| 1,000,001円から3,299,999円まで | 収入金額×100% | 1,000,000円 | |

| 3,300,000円から4,099,999円まで | 収入金額×75% | 175,000円 | |

| 4,100,000円から7,699,999円まで | 収入金額×85% | 585,000円 | |

| 7,700,000円から9,999,999円まで | 収入金額×95% | 1,355,000円 | |

| 10,000,000円以上 | 収入金額×100% | 1,855,000円 | |

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が2,000万円超 | |||

|---|---|---|---|

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の合計額 | (b)割合 | (c)控除額 |

| 65歳未満 | (公的年金等の収入金額の合計額が400,000円までの場合は所得金額はゼロとなります。) | ||

| 400,001円から1,299,999円まで | 収入金額×100% | 400,000円 | |

| 1,300,000円から4,099,999円まで | 収入金額×75% | 75,000円 | |

| 4,100,000円から7,699,999円まで | 収入金額×85% | 485,000円 | |

| 7,700,000円から9,999,999円まで | 収入金額×95% | 1,255,000円 | |

| 10,000,000円以上 | 収入金額×100% | 1,755,000円 | |

| 65歳以上 | (公的年金等の収入金額の合計額が900,000円までの場合は、所得金額はゼロとなります。) | ||

| 900,001円から3,299,999円まで | 収入金額×100% | 900,000円 | |

| 3,300,000円から4,099,999円まで | 収入金額×75% | 75,000円 | |

| 4,100,000円から7,699,999円まで | 収入金額×85% | 485,000円 | |

| 7,700,000円から9,999,999円まで | 収入金額×95% | 1,255,000円 | |

| 10,000,000円以上 | 収入金額×100% | 1,755,000円 | |

Ⅱ 控除額の計算

| 1 社会保険料控除額(等) | ・・・ |

|

||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2 扶養控除額 | ・・・ | 480,000円(老人控除対象配偶者に該当48万円) | ||||||||||||

| 3 基礎控除額 | ・・・ | 480,000円 | ||||||||||||

| 合計 | ・・・ | 1,450,000円 |

Ⅲ 課税所得金額の計算

| 雑(年金)所得金額 | 控除額 | |||

|---|---|---|---|---|

| 1,460,000円 | ー | 1,450,000円 | = | 10,000円 |

Ⅳ 年税額

10,000円×5%=500円…①(所得税)

500円×2.1%=10円…②(復興特別所得税)

①+②=510円

Ⅴ 源泉徴収された金額

20,000円

Ⅵ 差引納税額

510円-20,000円=△19,490円(マイナスのため還付)

19,490円の還付になります。

(注)

平成23年以降、公的年金等の収入金額が400万円以下で、かつ、公的年金等に係る雑所得以外の所得金額が20万円以下である場合には、確定申告は不要です。

なお、この例題のように所得税が還付になる場合、確定申告をしなければ還付を受けることができないので注意が必要です。

相続税の相談・相続税の申告は税理士へご相談ください。

税理士会各支部では、お近くの税理士を紹介しております。