消費税の計算方法

※令和元年10月1日現在の法令によっています。

1.概要

消費税は、商品やサービスを受けるときに商品等の代金に10%(国税7.8%、地方税2.2%)を追加して消費者が支払います。

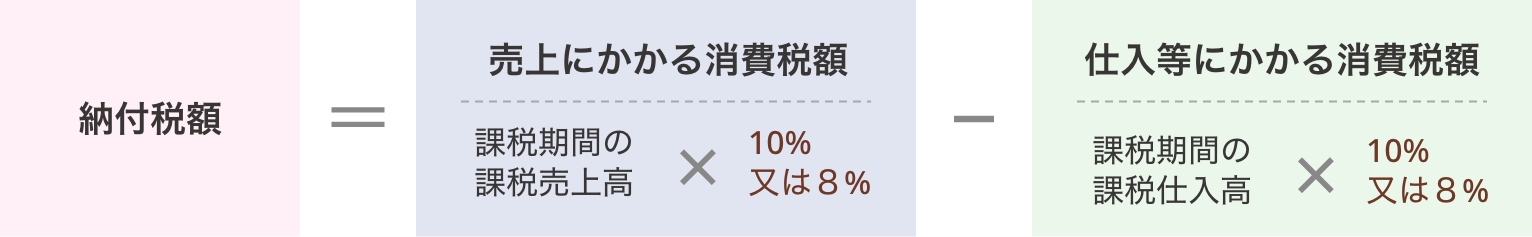

消費税を受け取った事業者は、原則として受け取った消費税から仕入れや経費にかかった消費税を差し引きして、その差額を納付します。

令和元年10月1日より軽減税率制度が実施されました。

軽減税率制度

令和元年10月1日より消費税の税率は、標準税率10%(国税7.8%、地方税 2.2%)と軽減税率8%(国税6.24%、地方税1.76%)の複数税率となりました。

軽減税率は酒類、外食を除く飲食料品及び週2回以上発行される新聞(定期購読契約に基づくもの)の譲渡を対象としています。

2.税額計算の仕方

(1)原則の消費税の計算

仕入等にかかる消費税額は、課税売上割合が95%以上の場合全額控除できます。

平成24年4月1日以後に開始する課税期間からその課税期間の課税売上高が5億円を超える場合は、

個別対応方式又は一括比例配分方式のいずれかの方法により仕入控除税額の計算を行うこととされ、

一括比例配分方式を選択した場合には原則2事業年度は変更できなくなりました。

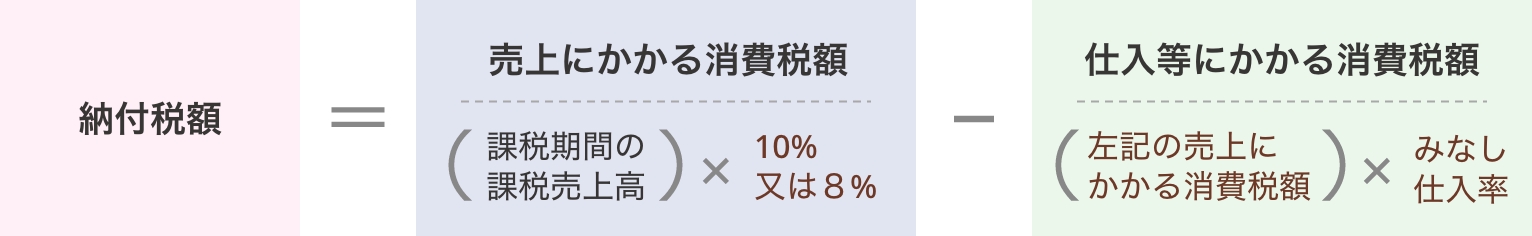

(2)簡易課税制度による消費税の計算

簡易課税を選択した場合には、実際の仕入等にかかる消費税額とは関係なく、課税売上高によって納付すべき消費税額が決まります。

複数税率の下では課税売上に対する税率と課税仕入に対する税率が異なる場合が生じますが、あくまでも課税売上高によって計算します。

また、簡易課税制度はその適用を受けようとする課税期間の前々年又は前々事業年度(基準期間)の課税売上高が5,000万円以下であり、

かつ、一定の日(※)までに「消費税簡易課税制度選択届出書」を提出する必要があります。

※ 一定の日

(原則)その適用を受けようとする課税期間の開始の日の前日。

(特例)令和元年10月1日から令和2年9月30日までの日が属する課税期間において、課税仕入等を税率ごとに区分して合計することにつき困難な事情がある事業者は、

経過措置として簡易課税制度の適用を受けようとする課税期間の末日までに提出することができます。

■ みなし仕入率

| 事業区分 | みなし仕入率 | |

|---|---|---|

| 第1種事業 | 卸売業 | 90% |

| 第2種事業 | 小売業 | 80% |

| 農林水産業(食 用) | ||

| 第3種事業 | 農林水産業(非食用) | 70% |

| 鉱業、建設業、製造業 | ||

| 第4種事業 | 飲食店業(1.2.3.5.6以外の事業) | 60% |

| 第5種事業 | 運輸通信業、金融・保険業、サービス業(飲食店業を除く) | 50% |

| 第6種事業 | 不動産業 | 40% |

(注1) 令和元年10月1日を含む課税期間から農林水産業(食用)のみなし仕入率を80%(改正前70%)に引き上げる。

ただし、令和元年9月30日以前の取引については旧みなし仕入率による。

3.例題

例題1 原則課税による消費税計算

A社の損益計算書の期末残高は次のとおりで、この表から納付すべき消費税額を計算します。なお、この他に消費税計算に影響する資産の取得や中間納付はなかったものとします。

■損益計算書(税抜表示) (単位:円)

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

|---|---|---|---|

| 経費等(標準) | 16,000,000 | 売上(標準) | 20,000,000 |

| 経費等(軽減) | 13,000,000 | 売上(軽減) | 15,000,000 |

| 経費等(旧税率) | 1,000,000 | ||

| 経費等(非・不課税) | 675,000 |

(注1)売上は全て課税売上とします。

(注2)科目の( )内は消費税の適用区分を表します。

標 準:10%(国7.8%・地方2.2%)課税

軽 減: 8%(国6.24%・地方1.76%)課税・・・食品、定期購読新聞

旧税率: 8%(国6.3%・地方1.7%)課税・・・経過措置分、リース等

非・不課税:課税なし

| 1 売上にかかる消費税額 | 仮受消費税(1+2):3,200,000・・・A 売上(標準)20,000,000×10%=2,000,000・・・1 売上(軽減)15,000,000× 8%=1,200,000・・・2 |

|---|---|

| 2 経費等にかかる消費税額 | 仮払消費税(3+4+5):2,720,000・・・B 経費等(標 準)16,000,000×10%=1,600,000・・・3 経費等(軽 減)13,000,000× 8%=1,040,000・・・4 経費等(旧税率) 1,000,000× 8%= 80.000・・・5 |

| 3 納付すべき消費税額 | 480,000(仮受消費税A-仮払消費税B) |

(注3)実際の申告では、消費税(国)と地方消費税(地方)を別々に計算します。

全体として納付する金額は変わりませんが、令和元年10月以降は標準、軽減、旧税率で消費税と地方消費税の割合が異なるため、更に複雑な計算が必要になります。※(注2)参考

例題2 簡易課税による消費税計算

次に、上記A社が簡易課税を選択していた場合の消費税額を計算してみます。

A社は卸売業でみなし仕入率は90%とします。

| 1 売上にかかる消費税額 | 仮受消費税(1+2):3,200,000・・・A 売上(標準)20,000,000×10%=2,000,000・・・1 売上(軽減)15,000,000× 8%=1,200,000・・・2 |

|---|---|

| 2 経費等にかかる消費税額 | みなし仕入税額:2,880,000・・・B 仮受消費税 3,200,000×90%=2,880,000 |

| 3 納付すべき消費税額 | 320,000(仮受消費税A-みなし仕入税額B) |

簡易課税を選択した場合は、原則として2年間は継続適用が必要です。

事前に十分検討してから選択するようにしましょう。

4.免税事業者

(1)基準期間の課税売上高が1,000万円以下の場合には、原則として納税義務が免除されます。

・個人事業者の場合の基準期間・・・その年の前々年

・法人事業者の場合の基準期間・・・その事業年度の前々事業年度

(例外)基準期間の課税売上高が1,000万円以下であっても、以下の特定期間の課税売上高が1,000万円を超えた場合、当課税期間から課税事業者となり消費税の申告が必要となります。

・個人事業者の場合の特定期間:その年の前年の1月1日から6月30日までの期間

・法人事業者の場合の特定期間:原則として、その事業年度開始の日以後6ヶ月の期間

(注)特定期間の課税売上高の判定は給与等支払額の合計額で判定することもできます。

(2)基準期間がない場合の取扱い

新たに事業を開始する等、基準期間がない場合は、原則として免税事業者に該当します。

(例外)

①課税事業者を選択した者。(消費税課税事業者選択届出書を提出)

②法人で、その事業年度開始の日の資本金の額又は出資の金額が1,000万円以上の場合。

③特定新規設立法人に該当する場合。

④特定期間の課税売上高が1,000万円を超えている場合。

※(1)の(例外)参照

相続税の相談・相続税の申告は税理士へご相談ください。

税理士会各支部では、お近くの税理士を紹介しております。